— для второй модели: решение о покупке акции принимается на основании сравнения доходности индекса ММВБ (РТС) и доходности акции рассматриваемой компании. Если доходность акции будет меньше по абсолютной величине доходности индекса ММВБ (РТС), тогда акцию инвестор покупает. В противном случае он продает акции данной компании.

— для третьей модели: решение о покупке акции принимается на основе сравнения доходности индекса ММВБ (РТС) и доходности бумаги, если разность доходностей меньше порога неопределенности, актив не убираем из портфеля, если доходность бумаги меньше доходности индекса, покупаем бумагу.

Ежеквартально компания распределяет 6 млн. руб. между активами в своем инвестиционном портфеле.

Рассмотрим первую модель.

Для начала сравним поквартальную доходность каждого актива с индексом ММВБ. Решение о покупки и нет акции для данного случая представлено в Приложении 2.

Решение о покупке рассчитано в Excel следующим способом: сравнивалась доходность (темп роста) акции каждой компании с доходностью индекса ММВБ. Если значение доходности индекса ММВБ по абсолютной величине больше доходности акции конкретной компании, то в соответствующей ячейке ставим значение 0 (инвестор не покупает акцию), в противном случае — 1.

Формула доходности следующая:

, (2.1)

, (2.1)

где xi — цена акции за i-ый квартал, xi-1 — цена акции за квартал, предыдущий i-ому.

Используя данные Приложения 2, распределяем вложения в портфель.

Для начала необходимо определиться с общей суммой инвестиций. Для этого каждый квартал сумма свободных денежных средств предприятия делится на число компаний, чьи акции предприятие (инвестор) будет покупать.

К примеру, в 4 квартале 2010 года инвестор принял следующее решение (по данным Приложения 2): покупать акции компании Газпром, Роснефти и Лукойл. То есть всего 3 компании, куда инвестор будет инвестировать свободные денежные средства. Таким образом, общая сумма вложений на 4 квартал 2010 года составит:

6 000 000/(1+1+1) = 2 000 000 руб.

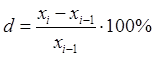

Сумма инвестиций для каждого квартала в период 2003-2012 гг. представлена на рис. 2.1

Рис. 2.1 – Сумма инвестиций на бумагу для каждого квартала (2003-2012 гг.)

Далее определяем прибыль инвестиционного портфеля по каждому кварталу. Для этого необходимо сложить доход(убыток) от всех активов портфеля. Доход от актива каждой компании определяется следующим образом:

Доход актива = Бюджет на покупку акций компании, в чью пользу был сделан выбор инвестора х доходность данной акции.

Доход (убыток) от каждого актива в сформированном инвестиционном портфеле по модели 1 (ММВБ) представлен в Приложении 3.

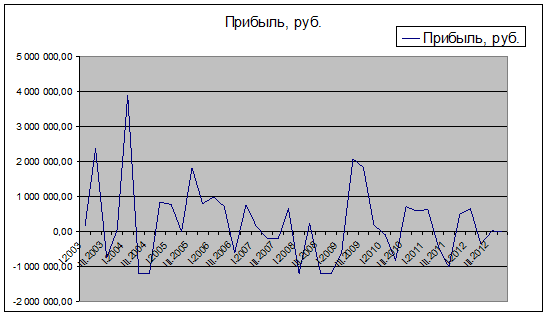

На рисунке 2.2 представлен график прибыли инвестиционного портфеля в период с 2003 по 2012 гг.

Рис. 2.2 – доходность инвестиционного портфеля по модели 1 (ММВБ)

По графику выше можно сделать вывод, что по построенной модели не наблюдается никакой тенденции в прибыльности: ни положительной, ни отрицательной. Наблюдается цикличность: за первые 2 квартала каждого года происходит увеличение прибыльности, в остальные — снижение.